6.12.2019

Während Apple bei heimischen Bank Fakten schafft, halten europäische Mobile Payment Anbieter dagegen. Wie der Kampf enden könnte, zeigt ein Blick auf den MCV-Code.

Der Frage zur Konkurrenzfähigkeit von Banken bzw. Bankanwendungen kann man sich – natürlich vereinfacht, aber doch – mit den drei Buchstaben MCV nähern. Das ist keine römische Zahl, sondern steht für „Marke“, „Convenience“ und „Vertrauen“. Wer bei diesen drei Aspekten punktet, liegt auch beim Kunden weit vorn.

Viele Produkte und Dienstleistungen sind und werden weiter davon geprägt, wie sie sich per Mobiltelefon benutzen lassen. Das gilt auch für die täglichen Bezahlvorgänge. Seit diesem Jahr springen dabei heimische Banken auf den „Apple Pay“ Zug auf. Sie binden den Service in ihre Dienstleistungen ein und holen damit einen IT-Giganten mit in ihre Wertschöpfungskette. „Google Pay“ ist in Österreich noch nicht so weit, wird aber sicherlich folgen.

Es bestehen berechtigte Bedenken, dass Apple oder Google ihren Teil des Kuchens in Zukunft erweitern werden, d.h. Anspruch auf weitere Bereiche der Wertschöpfungskette im Zahlungsverkehr erheben werden, und dass die (Zahlungs-) Daten der Kunden gewinnbringend verwendet werden, ohne sich allzu sehr um europäische Datenschutzstandards zu kümmern.

Aus diesem Grund haben sich europäische Mobile Payment Anbieter zur Vereinigung EMPSA (European Mobile Payment Systems Association) zusammengeschlossen. Ziel ist die Schaffung eines europäischen Standards, interoperabler Systeme, sowie Kundenerlebnis, Daten- und Geldflüsse im Sinne der Endkunden in den Händen europäischer Banken und Händler zu halten. Mit an Bord ist der österreichische Anbieter Bluecode.

Wie sieht der MCV-Vergleich von Apple-Pay und Bluecode aus?

Marke: Da hat ganz sicherlich Apple die Nase vorn. Ein Weltkonzern mit unzähligen überzeugten „Jüngern“. Bluecode geht jetzt den Weg des Doppel-Brandings. Die neue Mobile Payment Lösung für die RLB Oberösterreich heißt dann etwa „Raiffeisen Bluecode“. Das verringert den Abstand zu Apple, macht ihn aber nicht wett.

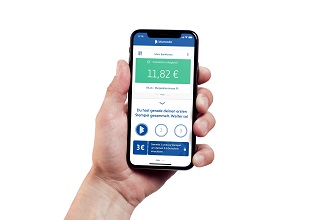

Convenience: Vor allem mobile Lösungen funktionieren nur, wenn sie intuitiv ablaufen, ohne Systembrüche und als ganz einfach erlebt werden. Mittel Touch ID oder Face ID läuft der Bezahlvorgang bei Apple denkbar einfach ab. Viel besser geht eigentlich nicht. Bei Bluecode ist ein PIN festzulegen, mit dem man einen Barcode zur Zahlung anfordern kann. Alternativ geht das auch mit Fingerprint. Anschließend wird der Code an der Kasse gescannt – nicht wie bei Apple Pay, das Handy an die normale Bankomatkasse gehalten. Das ist ein bisschen unbequemer, aber auch nicht schlecht und funktioniert vor allem für alle Handys.

Vertrauen: Hier liegt die Stärke der traditionellen Banken – noch immer, wenn’s ums Geld geht. Im Co-Branding Modell hat hier vermutlich Bluecode die Nase vorn.

Welche Rolle spielt der bekannte Datenhunger von Apple und Co. bei der Kundenentscheidung? Ich würde sagen, keine recht große. Oder warum nutzt der allergrößte Teil der Internet-User die Datenkrake Google als Suchmaschine, obwohl es DSGVO-konforme Alternativen wie ecosia.org gäbe?

Welche Optionen haben nun Banken? Ein paar Gedanken:

Die Einführung technischer Gimmicks führt zu keinen großen Kundenbewegungen. Wer nicht Apple oder Google Pay anbietet, muss keine große Angst vor Abwanderungswellen haben, wenn man halbwegs vergleichbare Alternativen hat. Die Gefahr, dass Apple oder Google Schritt für Schritt die gesamte Kundeninteraktion mitsamt den Nutzerdaten übernehmen ist real. Am Ende steht die Frage, bleibt die Kundenschnittstelle bei der Bank oder wandert sie aus in die USA? Nicht zuletzt warnte kürzlich der Chef des Basler Ausschusses für Bankenaufsicht, Pablo Hernandez de Cos, davor, dass Google, Apple und Co. die Banken im Bereich Zahlungsverkehr in eine untergeordnete Rolle drängen könnten. Was werden die Banken machen, wenn Apple oder Google dereinst ihren Kunden den Service ohne die Hinterlegung einer Karte der Bank Austria, von Raiffeisen, usw. anbietet?

Der Umgang mit heimischen, europäischen Anbietern ist für Banken der üblichen Größe sicherlich einfacher und pragmatischer als mit US-Konzernen. Vielleicht sollte man das kleine Minus bei der Convenience akzeptieren und kein Risiko beim Verlust der Wertschöpfungskette eingehen.

Wie Bluecode CEO Christian Pirkner dieses Rennen einschätzt, wird er uns beim Banken-Symposium Wachau 2020 am 28. Mai im Stift Göttweig erklären.