14. Jänner 2019

Die Verbindung Finanzwesen und Nachhaltigkeit ist bislang von Absichtserklärungen geprägt. Der Diskurs wird dominiert von öffentlichkeitswirksamen Bekenntnissen und Aussagen darüber, was Banken alles „sollten“, aber nicht tun.

Finanzinstitute setzen beim Thema Nachhaltigkeit zumeist an den Randbereichen der Organisation und des Geschäfts an: ein Nachhaltigkeitsbeauftragter wird installiert, der eigene CO2-Fußabdruck vermessen, ein Nachhaltigkeitsbericht verfasst. Eine Parallelwelt, die nicht im eigentlichen Geschäft integriert ist.

Die Herausforderung ist, nachhaltiges Denken im täglichen Business zu etablieren. In der Kreditentscheidung, in der Veranlagungsberatung, in der Eigenveranlagung. Über allem steht die Frage, welche Rolle Banken bei der Transformation hin zu einem nachhaltigen Wirtschaftsmodell spielen. Es gibt in der Branche wenig Bewusstsein dafür, dass es die Banken in der Hand haben, wohin Geldströme gelenkt werden, dass ihre Finanzierungs- und Investitionsentscheidungen ganz zentrale Auswirkungen auf das ökonomische System haben.

Durch die Entscheidung, wem und wofür Kreditmittel zur Verfügung gestellt werden, hat eine Bank Einfluss auf die Umwelt und das Klima, aber auch auf gesellschaftliche Belange, wie beispielsweise Gesundheit und bis hin zu Menschenrechten. Indem bei Finanzierungen ökologische und soziale Aspekte berücksichtigt oder Auflagen erteilt werden, können auch Kunden motiviert werden, ihre Sichtweise zu verändern.

Dass das nicht alle Banken ernst nehmen, zeigt eine Analyse des auf Nachhaltigkeit spezialisierten Consulting-Unternehmens ESG Plus. Das Ergebnis einer Untersuchung der 100 größten österreichischen Fonds ist ernüchternd: 91 Prozent sind in fossilen Energieträgern investiert, über 60 Prozent in Atomenergie. 38 von 100 Fonds haben ihr Geld in der Waffenindustrie veranlagt. Untersucht wurden auch 38 Fonds, die sich selbst als „ethisch“ bezeichnen: Nur elf von ihnen können nach Durchsicht der Einzelinvestments tatsächlich als nachhaltig bezeichnet werden.

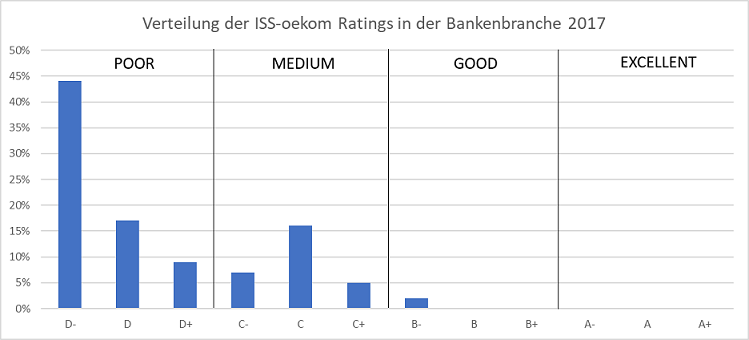

Entsprechend dürftig fallen auch die Nachhaltigkeitsratings für Banken aus. Die ISS-oekom aus München analysiert die wichtigsten Aktien- und Anleiheemittenten weltweit hinsichtlich ihrer Umwelt-, Sozial- und Governance-Leistungen. Mehr als zwei Drittel der bewerteten Banken kommen dabei nicht über die Note „poor“ hinaus (siehe Grafik).

Treiber im positiven Sinn sind bemerkenswerter Weise Akteure, von denen man das auf den ersten Blick nicht vermuten würde. Das sind zunächst große institutionelle Anleger. Prominente Akteure, die sich dazu eindeutig geäußert haben, sind etwa der norwegische Staatsfonds oder Blackrock. Aber auch einfache Pensionsversicherungen oder vergleichbare Institutionen arbeiten zunehmend mit Veranlagungsrichtlinien, die nachhaltige Aspekte inkludieren.

Der zweite Treiber ist die internationale politische Ebene, wobei sich dabei vor allem die EU positiv hervortut. Ende 2016 wurde die High-Level Expert Group on Sustainable Finance (HLEG) ins Leben gerufen. Daraus entstand der 2018 publizierte EU-Aktionsplan „Financing Sustainable Growth“. Geplant ist die Einführung einer Klassifikation und ein Label für „grüne Finanzprodukte“. Zudem sollen Vermögensverwalter und professionelle Anleger verpflichtet werden, bei ihren Investitionen die Nachhaltigkeit stärker zu berücksichtigen. Prüfen will die Kommission auch, ob die Kapitalanforderungen von Banken hinsichtlich nachhaltiger Faktoren feinjustiert werden könnten. Das hieße konkret, dass für Kredite, die für nachhaltige Projekte vergeben werden, weniger Eigenkapital unterlegt werden müsste. Diese wären damit – im Gegensatz zu nicht-nachhaltigen Finanzierungen – billiger.

Das wäre tatsächlich ein großer Hebel für die Umleitung von Kapital in Richtung Nachhaltigkeit. Damit wären die Vorzeichen verändert: Gibt es einen regulatorischen Rahmen, wird es nicht mehr heißen, „Banken sollten“, sondern dann werden die Kreditinstitute schlicht „müssen“.